A szó klasszikus értelmében azt nevezzük kölcsönnek, amikor valamit (például élelmiszert) szóbeli megállapodás alapján adunk egy másik személynek, aki azt később visszaadja. Ennek ellenére a mai szóhasználatban kölcsönnek azt nevezzük, ha pénzt kapunk kamat fejében valamilyen pénzintézettől és nem szükséges például ingatlanfedezetet felajánlani.

A banki és nem banki pénzügyi szolgáltatók szóhasználatában elkülönül a kölcsön és a hitel fogalma. Éppen a fedezet hiánya különbözteti meg a két típust. A hitel szót inkább az ingatlanfedezetű lakáshitelekre használják, a kölcsönt pedig azokra az ügyletekre, ahol a „fedezet” az igénylő rendszeres jövedelme.

Jogi értelemben pedig minden kölcsönügylet hitel. Hiszen valamennyi ilyen pénzügyi termék esetében az történik, hogy az igénylő pénzt kap, amiért havi szinten bizonyos tőkerészt és kamatot fizet.

Ebben a cikkben kizárólag a szabad felhasználású kölcsönökkel fogunk foglalkozni, és megpróbálunk egy objektív képet adni arról a pénzügyi termékről, amit nagyon sokan kényszerülnek igénybe venni. Ezen belül is főleg az online elérhető termékekre szeretnénk fókuszálni, ahogy teszi ezt az egyik online kölcsönöket összehasonlító oldal, az instacash.sk is.

Milyen piaci szereplők nyújthatnak kölcsönt?

Szlovákiában banki és nem banki pénzügyi szolgáltatók nyújthatnak kölcsönöket, amennyiben ehhez engedélyt szereznek a Szlovák Nemzeti Banktól. Nagyon sok piaci szereplő lát ebben a szegmensben lehetőséget és ezért számtalan kölcsönt nyújtó vállalkozással találkozhatunk.

Melyik piaci szereplőnél vegyünk fel hitelt?

Ha szükségessé válik, hogy kölcsönt vegyünk fel, felmerül a kérdés, hogy mégis melyik piaci szereplőhöz forduljunk, mi alapján döntsünk? A különböző élethelyzetekben lévő igénylők lehetőségei eleve beszűkülnek amiatt, hogy a kölcsönfelvétel kényszer miatt történik, esetleg egy korábbi kölcsön rendezése miatt szükséges, és az ilyen helyzetekben lévő igénylők sok esetben adósságspirálba kerülnek, amiből tényleg nehéz a kiút.

Sajnos, ennek a cikknek a keretében nem lehetséges minden helyzetre elemzést és megoldást adni, ezért azt fogjuk végigvenni, ami a legtöbb ember számára lényeges és fontos szempont lehet kölcsön felvételekor.

Mik az igénylés feltételei?

Általánosságban elmondható, hogy állandó lakhely, rendszeres havi bevétel a két alapfeltétel ahhoz, hogy az igénylő kölcsönhöz jusson. De milyen tényezők befolyásolják az igénylők esélyeit és lehetőségeit hiteligényléskor? Foglaljuk össze ezeket:

Hiteligénylést pozitívan befolyásoló körülmények:

- magas és stabil jövedelem

- a különböző adósnyilvántartó rendszerekben található pozitív bejegyzések, melyek az adós fizetési hajlandóságáról, szokásairól szólnak

- az igénylő az adott pénzintézet ügyfele hosszú évek óta, ami hozzájárul a könnyű hitelbírálathoz.

Hiteligénylést negatívan befolyásoló körülmények:

- rendszertelen és alacsony jövedelem

- magas eladósodottság

- a különböző adósnyilvántartó rendszerekben található negatív bejegyzések, melyek az adós fizetési hajlandóságáról, szokásairól szólnak.

A kölcsön ára

A fentiek tükrében elmondható, hogy jó feltételekkel elsősorban azok juthatnak kölcsönhöz, akik a legkevésbé szorulnak rá. A bankok a régi ügyfeleiknek kamatkedvezményeket adhatnak, a közösségi hitelezők pedig az igénylés elbírálásakor készített minősítéskor a „jobb” adósnak adják az alacsonyabb kamatokat, a „rossz”, tehát kockázatosabb adós csak sokkal magasabb kamat mellett juthat kölcsönhöz. A kamat pedig az az érték, ami leginkább meghatározza azt, hogy mennyivel fizetünk vissza többet egy adott kölcsönért, mennyi a kölcsön „ára”.

A következő táblázat az instacash.sk oldalon található online kölcsönöket hasonlítja össze, elsősorban arra keresve a választ, hogy mennyi a kölcsön ára.

Az instacash.sk oldalon található kölcsönök paramétereinek összehasonlítása 5000 EUR kölcsönösszeg és 60 hónapos futamidő esetén. Forrás: instacash.sk

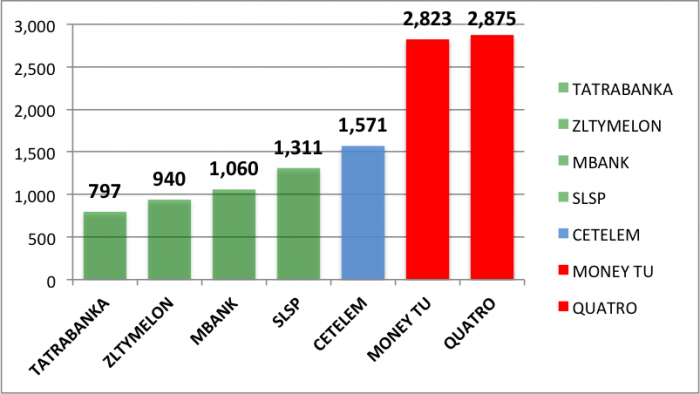

Azonnal látható, hogy melyik két ajánlat tekinthető drágának. A lenti grafikon ezt még jobban szemlélteti:

Az instacash.sk oldalon található kölcsönök ára 5000 EUR kölcsönösszeg és 60 hónapos futamidő esetén. A fenti összegek a tőkeösszegen felül fizetendő díjak összességét jelentik. Forrás: instacash.sk

Tökéletesen látható, hogy a „legolcsóbb” és a ”legdrágább” kölcsönért visszafizetendő teljes összeg között több, mint 2000 euró a különbség, ez pedig, annak ellenére, hogy 60 hónap alatt fizetjük vissza, nem elhanyagolható különbség.

Milyen következtetések vonhatók le a fenti információkból?

Sajnos, a fenti információk az igazság csak egy szeletét jelentik. Nézzük sorba, melyek azok a tényezők, amelyeket fontos figyelembe venni:

- A Žltý Melón kamata nagyon kedvező. Mivel ők egy P2P, azaz peer-to-peer, avagy közösségi finanszírozó, így náluk elég összetett az a folyamat, amely alapján végül konkrét ajánlatot kap az igénylő. Ők egyrészt minősítik az ügyfeleiket és a kockázat alapján különböző értéket (rating) kapnak. A legjobbak jogosultak a legalacsonyabb kamatra, a nagyobb kockázatú, legrosszabb minősítést kapó igénylők pedig hasonló összeget fizetnek majd vissza, mint a táblázatban található Money Tu vagy Quatro ügyfelei. Ezen felül fontos megjegyezni, hogy mivel egy közösségi finanszírozóról van szó (erről bővebben például ITT olvashatnak), az elérhető kamat attól is függ, hogy az adott pillanatban befektetni kívánók hajlandóak-e finanszírozni az adott kölcsönigényt.

- A Žltý Melón ajánlatának másik érdekessége, és ez a táblázatból is látható, hogy az 5000 euró összegű kölcsön példánkban náluk 5150 euróként szerepel, hiszen ők a saját díjukkal csökkentve utalják át a kölcsönösszeget. Első pillanatban ez sem derül ki a honlapjukat böngészve. Ezért a példánkban magasabb kölcsönösszeget írtunk be hozzájuk, hogy összehasonlíthatók legyenek a többiekkel.

- Az SLSP ajánlata a középmezőnyben foglal helyet, de fontos megjegyezni, hogy az ajánlatuk havi törlesztőrészlete már tartalmazza a biztosítást, amely arra az esetre segít, ha valamilyen ok miatt nem tudjuk fizetni a törlesztőrészleteket.

- Nem vettük figyelembe azokat a költségeket, amelyek akkor merülnek fel, ha valamilyen ok miatt fizetési késedelembe esnénk. Ilyen esetekben a felszólító levél díja, egyéb késedelmi pótlék vagy kamat és más terhek rakódnak rá arra a tőkerészre, amelyet éppen nem tud az ügyfél a pénzintézet felé megfizetni. Ezzel még rosszabb helyzetbe kerül.

Olcsó kölcsönt tehát csak a jól szituáltak kapnak?

Minden kérdésre nem tud választ adni egy olyan egyszerű összehasonlítás, amilyet fent látunk. Kijelenthető az, hogy nagy valószínűséggel azok a piaci szereplők, akik hajlandóak kölcsönt nyújtani a magasabb kockázatú ügyfeleknek, ezt csak drágán hajlandóak megtenni. A közösségi hitelezők sem feltétlenül utasítják el ezeket az ügyfeleket, árazásuk viszont hasonló lesz a példánkban legdrágább szereplőkhöz. A bankok pedig nagy valószínűséggel kerülik a kockázatos ügyfeleknek történő kölcsönnyújtást. Ez pedig az alapja annak, hogy a nem banki szereplők labdába tudnak rúgni a pénzügyi szolgáltatások ezen területén.

Nem csak az ár a fontos

Pedig valamennyi igénylő nyugodtabban venne fel kölcsönt, ha sokkal átláthatóbbak, a mai divatos szóval élve transzparensebbek lennének a pénzügyi szolgáltatók által elérhetővé tett információk. Melyek is ezek? A kölcsönt nyújtó szolgáltatók honlapján szinte mindenhol találunk kalkulátort, ahova beírjuk a kívánt összeget, futamidőt (vagy havi törlesztőrészlet összeget) és kapunk valamilyen eredményt. Vannak olyanok is, akik egy személyes adatokat bekérő űrlap kitöltését követelik meg ahhoz, hogy az igénylő további információhoz jusson. Ennek ellenére nem természetes, hogy valamennyi szükséges adat megjelenjen a képernyőn és ezáltal bonyolulttá válik a különböző ajánlatok összehasonlítása.

Ha mégis sikerül, a kölcsönajánlat előnyeit kidomborító információkon kívül viszont sok esetben a honlapok mélyére rejtik az egyéb fontos információkat, mint a különböző díjakat tartalmazó táblázatokat vagy a szerződéssel kapcsolatos dokumentációt. Ezek hiányában pedig szintén nehéz döntést hozni. Ha az igénylő online szeretné a kölcsönigénylési folyamatot végigvinni, nyilván nem szerencsés különböző űrlapokat töltögetni, majd esetleg egy telefonhívás alkalmával rákérdezni a szükséges információkra. Ezért lenne jobb, ha a pénzügyi szolgáltató oldalán a kalkulátor eredménye után megtalálhatná az igénylő a számára szükséges dokumentumokat, linkeket, táblázatokat.

Felívelőben van a kölcsönök piaca

Annak ellenére, hogy sokak számára csak igen borsos felárral lehetséges az, hogy kölcsönhöz jussanak, egyre nő a lakosság részére folyósított szabad felhasználású hitel állomány.

Talán már eltűntek a pénzügyi piacról azok a vállalkozások, amelyek szinte a szürke zónában tevékenykedtek és már nem nyújtanak kölcsönöket. A banki és nem banki szereplők között találunk kedvezőbb és kedvezőtlenebb ajánlatokat nyújtó vállalkozásokat is. A fenti táblázatból is látható, hogy a második legolcsóbb egy nem banki pénzügyi szolgáltató tud lenni.

Ahhoz, hogy a kölcsönt igénylők még magabiztosabban és körültekintőbben tudjanak eljárni a kölcsönigényléskor, szükséges lenne, hogy a kölcsönt nyújtók minél átláthatóbban mutassák be termékeiket. Ezzel hozzájárulnának ahhoz, hogy felelős döntést tudjanak az igénylők hozni. Ne csak a reklámszövegig jussanak el, hanem képesek legyenek az ajánlatok összehasonlítására is. Ebben nyújtanak segítséget a független pénzügyi összehasonlító weboldalak, mint az instacash.sk. Itt a kedvező ajánlatok bemutatása mellett sok egyéb hasznos információt találnak az érdeklődők, a kölcsönökkel kapcsolatos fogalmak jelentéséről, hitelfelvétel folyamatának lépéseiről.